國際船舶市場當前形勢與發展趨勢

――基于2011年1-7月市場情況分析――

中國船舶工業經濟研究中心副主任/舟山市外經貿企業協會顧問 包張靜

2011年1-7月國際造船市場新船需求總量同比出現大幅下滑,但需求結構朝高技術高附加值船型轉變,受此影響,全球船舶市場競爭格局也發生顯著變化。從影響行情發展主要因素看,無論是經濟發展、航運市場供求關系,還是船舶融資市場狀況,下半年出現明顯改觀的難度很大,船舶市場面臨形勢更加復雜嚴峻。

新船總體需求大幅萎縮,雙高細分產品主導市場

2011年1-7月全球造船三大指標均出現不同程度下滑。據英國克拉克松公司統計,1-7月份世界共成交新船訂單739艘、4302.5萬載重噸,較去年同期分別下降45.3%和47.1%,以修正總噸計,成交量達1914.1萬修正總噸,同比下降8.7%;全球新船完工量1380艘、8967.4萬載重噸,同比下降5.6%;截止到2011年7月底,全球手持船舶訂單量6849艘、42118.5萬載重噸,較年初下降10%左右。

年初以來,新船價格仍舊延續去年下半年以來的走勢,多數船型國際報價趨跌,國內船廠為搶接訂單競相殺價的現象更為普遍,總體上來看,目前的船舶新造船價格處于危機爆發以來最低的水平。以散貨船為例,18萬噸好望角型散貨船7月份國際報價為5200萬美元,較年初下降17.5%,較2008年年中跌幅超過47%,國內個別船廠實際承接價格可能已跌破5000萬美元;7.6萬噸巴拿馬型散貨船7月份國際報價約為3150萬美元,較年初下降8.6%,國內船廠實際報價跌破3000萬美元;5.7萬噸大靈便型散貨船報價為2950萬美元,國內個別船廠實際承接價格甚至已經降至2600萬美元附近。為此,就全球成交總量和價格變化而言,國際造船市場形勢不容樂觀,中國造船業面臨形勢更為嚴峻。

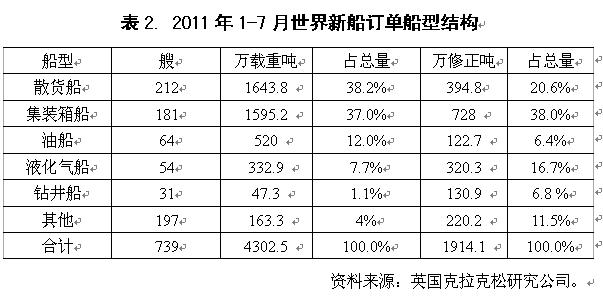

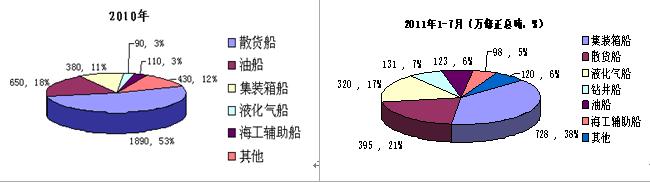

盡管2011年造船市場出現量價齊跌的局面,但行情仍存在可圈可點之處,那就是整個市場需求結構出現顯著變化,以散貨船和油船為代表的常規船型市場走勢明顯疲軟,而以集裝箱船(特別是大型超大型集裝箱船)、液化氣船和鉆井船為代表的雙高船型市場明顯活躍,并主導整個新造船市場。統計表明,在今年1-7月成交訂單中,集裝箱船、散貨船、油船、液化氣船和鉆井船分列前5位,以載重噸計占訂單總量分別為37%、38.2%、12%、7.7%和1.1%,以修正總噸計占訂單總量分別為38%、20.6%、6.4%、16.7%和6.8%。

與2010年相比,以修正總噸計,散貨船在訂單中占比下降了32個百分點,油船下降近12個百分點;然而,集裝箱船上升了27個百分點,液化氣船上升了14個百分點。

不難想象,船舶市場需求結構的變化,一方面會給有準備或具備相關能力的船廠帶來難得機遇,另一方面勢必也對嚴重依賴常規船型市場的船廠造成巨大沖擊。特別需要指出的是,在當前的市場形勢下,我國造船業長期發展所形成的對散貨船高度依賴的單一產品結構肯定難逃厄運,這具有一定的內在必然性。

合理結構彰顯競爭優勢,韓國重返第一接單大國

按克拉克松公司統計,今年1-7月韓國本土造船企業接單總量達到251艘、2052.8萬載重噸、1020.6萬修正總噸,以噸位計分別占全球總量的47.7%和53.4%(如果加上海外獨資企業接單情況,上述比例將進一步上升至51.1%和56.9%);而同期,中國造船企業接單總量為294艘、1814.2萬載重噸、571.9萬修正總噸,占全球比例約為42.1%和29.9%,較韓國本土企業分別低5.6和23.5個百分點;日本累計承接了38艘、134.9萬載重噸、62.7萬修正總噸,占全球比重分別為3.1%和3.2%。

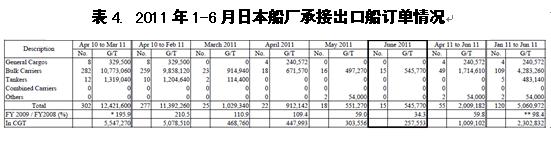

需要指出的是,克拉克松公司對中國和日本接單量統計存在偏低情。如按中國船舶工業行業協會和日本船舶出口協會統計,今年1-6月中國實際接單量2160萬載重噸(但含3000總噸以上內河船);1-6月日本承接出口船120艘、230.2萬修正總噸。即使考慮到上述修正情況,韓國仍在接單量上位居全球第一。

之所以韓國造船業再度重返世界第一接單大國,筆者認為這與韓國造船業更為合理的產品結構迎合了市場變化需要是分不開的,特別是韓國在集裝箱船、大型海工裝備以及液化氣船等雙高產品領域的壟斷地位是其再次成為第一接單大國的根本原因。

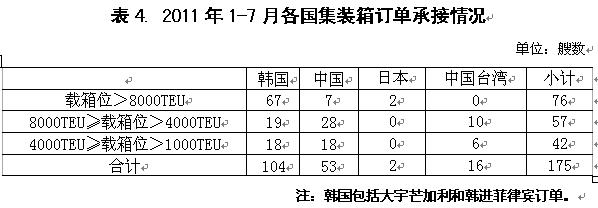

第一,韓國船企完全壟斷超大型集裝箱船市場。今年1-7月,全球累計成交集裝箱船181艘。其中,8000TEU以上超大型集裝箱船88艘(含20艘18000TEU、10艘14000TEU、10艘13000TEU和7艘10000TEU),絕大多數均韓國船企所囊括。事實上,當前無論是我國,還是其他造船國均不具備與韓國搶接超大型集裝箱船訂單的能力,韓國造船業也不會輕易主動出讓自己的市場份額。

第二,韓國船企基本上壟斷大型海工裝備市場。截至到7月底,全球共有31艘鉆井船成交,除了7艘由巴西南大西洋船廠(三星重工持有該廠股份,并為其提供技術支持)承接之外,其余船舶均被韓國三大造船集團囊括,總價值金額超過120億美金,相當于220艘18萬噸級好望角型散貨船價值量(當前價)。除鉆井船外,韓國船企還承接了價格不菲的FPSO(浮式生產儲存與卸載系統)、FPSO/LNG和FSO(浮式產品儲存與卸載系統)訂單。與此形成鮮明對比的是,這一期間其他造船國承接到上述產品卻寥寥無幾。

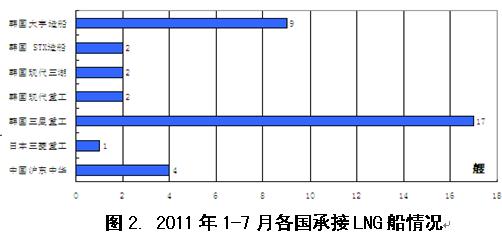

第三,韓國船企仍舊主導液化天然氣船市場。在各種因素促發下,年初以來LNG船市場再度迎來了久違的“井噴”行情,今年1-7月累計成交了38艘訂單,其中,韓國承接了其中的32艘。當前市場環境下,無論是在技術方面,還是在價格方面,我國或甚至日本均無法與韓國造船業在LNG船市場領域形成相互抗爭的競爭局面,韓國主導地位中短期內仍難以撼動。

除此之外,為更好了解當前市場形勢下韓國接單情況,我們再看看下列數據:據相關統計,今年1-7月韓國現代重工(含現代三湖)共獲得148億美元訂單,完成全年接單目標(198億美元)的75%;三星重工基本完成全年接單總金額115億美元;大宇造船海洋累計接單總金額已達71.3億美元,完成年度目標110億美元的65%。筆者認為,如果不出意外,下一步上述韓國主要造船企業(集團)可能會上調全年接單計劃。

短期外部環境難能改觀,全年行情下滑已成定局

從影響下半年國際船舶市場發展因素來看,筆者認為世界經濟貿易復蘇乏力,中東和北非局勢動蕩變數,航運市場供求關系進一步惡化,以及船舶融資市場未能有效改善等等,將不會在短期內有效改善,整個船舶市場面臨的嚴峻形勢仍將延續。

第一,經濟增速回落,通貨膨脹抬頭,企業面臨成本壓力不斷上升。發達經濟體面臨低增長高通脹,發展經濟體面臨高增長高通脹壓力,世界經濟遭遇全球性通貨膨脹;歐洲主要債務危機愈演愈烈,美國主權債務信用等級下調引發金融市場動蕩,世界經濟下行壓力不斷增大;原材料、能源價格大幅度增長,連續加息,等等,生產要素和資本成本的上漲通過產業鏈轉嫁給造船業,在新船訂單價格出現大幅下滑的情況下,船舶企業成本上升壓力十分巨大。

第二,航運市場持續低迷,船東虧損較為普遍,主動按期接船意愿不強,同時也制約了新船訂造愿望。船舶行業與航運業發展最為密切,航運業低迷或蕭條,造船業也必然難逃厄運。當前,船舶市場正處于典型“買方市場”,航運市場低迷更加助長了船東不按期接船風氣,另外,時不時的對過去簽訂合同提出繼續降價、修改交付期或船型等不合理要求也將成為常態。經營不善船東導致破產案例顯著增多,已威脅到相關造船企業正常經營與生產活動。經營不善或出現較大虧損面的船東投資訂船動力就會明顯不足,影響全球訂單總需求。

第三,世界船舶融資未出現有效改善,全球船舶融資市場資金短缺十分嚴重,嚴重制約新造船市場。當前,新船價格和訂單預付款比例的大幅下跌(從原先20-60%下降至10-20%),且支付期拉長,船廠資金出現流動性不足的現象將日益嚴重。同時,銀根趨緊和連續加息使得船舶企業獲取貸款的難度和代價不斷提升。融資難已不僅僅體現在“買賣方信貸”方面,而演變成滲透到整個船舶產業鏈的一個綜合性問題。對世界造船業不利影響將進一步深化,也將制約行情的回暖。

基于上述主要影響因素分析,筆者對2011年全年行情走勢做出如下修正和判斷:

第一,2011年新船成交量再度大幅回落已成定局,細分船型市場輪動性進一步加強。按今年1-7月成交態勢測算,今年全年成交量大致在8000萬載重噸左右,較上一年下滑幅度極有可能超過40%。從細分船型市場發展而言,下半年散貨船市場總體上持續低迷;油船市場成交量可能會出現明顯改善;集裝箱船、液化氣船、大型海洋工程裝備產品以及個別特種船型在整個新造船市場中表現或作用將更加突出,但下半年這些細分市場行情可能較上半年有所遜色,應引起大家關注。

第二,2011年造船完工量可能出現下行拐點,全球造船能力利用率將出現明顯下滑。鑒于航運市場不佳表現,年初以來船東接船意愿低迷,這種局面甚至較2009年更加惡劣。基于此,筆者認為2011年還將有大量訂單不能按期交付,全年新船完工量增長可能出現拐點,預計2011年全球船舶完工交付量在1.4億載重噸左右,略低于上一年,基本上仍然維持年初的判斷。

第三,2011年全球手持船舶訂單量繼續大幅下滑,開工不足船廠數量可能顯著增多。按上述估計,假設2011年新船成交量8000萬載重噸,完工量1.5億載重噸,在不考慮訂單撤銷的情況下,世界手持船舶訂單量至少將減少7000萬載重噸,年底將降至4億載重噸以下,全年降幅可能超過15%,屆時將會有相當數量船廠出現開工不足的現象,造船能力利用率亦將出現明顯下滑。

第四,新船價格繼續筑底,船廠間“價格戰”更加激烈,將會出現“刺刀見紅”局面。這種環境背景下,新船價格壓根不存在企穩或上揚的條件,價格是否繼續回調或還有多少下滑空間取決于主流船廠的平均建造成本,即便如此,我們也不排除新造船價格有繼續下探的可能。但是,考慮到通貨膨脹勢頭不減,生產要素價格全面上升,以及接連不斷生效或實施的造船新規則、規范和標準對造船成本的影響,未來新造船價格下跌的空間已較為有限。

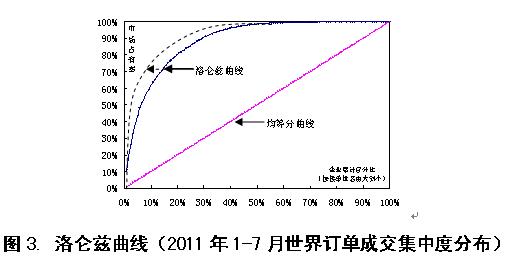

第五,市場集中度將進一步提升,中小型船舶企業經營更加艱難。統計表明,在訂單需求總量出現較大幅度回調的情況下,新船訂單越來越集中到少數船廠手里,行業集中度越來越高。1-7月,全球前十家船廠接單量占總量份額接近60%;前20家集中度達到75%;前30家集中度達到85%。從下半年趨勢來看,由于競爭越發激烈,預計行業集中度將進一步提升,中小型船舶企業接單將更為困難,生存狀況十分堪憂。

返回

返回 打印

打印