國際造船市場發(fā)展形勢

中國船舶工業(yè)經(jīng)濟研究中心副主任/舟山外經(jīng)貿(mào)企業(yè)協(xié)會顧問 包張靜

內(nèi)容提要:

一、經(jīng)濟與航運市場形勢

二、造船市場形勢與趨勢

三、困局與出路

一、經(jīng)濟與航運市場形勢

世界經(jīng)濟――困局:停滯 or 再次衰退?

1、商品價格大幅上漲,經(jīng)濟遭遇高通脹。

2、西非、中東大混亂,加重油價上升壓力。

3、日本大地震重擊了全球經(jīng)濟和供應鏈。

4、希臘、愛爾蘭和葡萄牙政府信用危機。

5 發(fā)達主要經(jīng)濟體持續(xù)高失業(yè)率。

6、匯率戰(zhàn)、貿(mào)易戰(zhàn)、貨幣戰(zhàn)。

7、……

世界經(jīng)濟:下行風險增加

全球擴張仍然不平衡,許多發(fā)達經(jīng)濟體的增長仍然疲弱。

美國經(jīng)濟放緩程度超過預期,歐元區(qū)外圍國家財政危機或不斷擴散,許多發(fā)達經(jīng)濟體的財政和金融部門不平衡仍在繼續(xù),一些新興經(jīng)濟體和發(fā)展中經(jīng)濟體的經(jīng)濟過熱跡象顯著增強。

6月份,IMF預計全球經(jīng)濟2011年增速為4.3%,較4月份下調(diào)了0.1個百分點;對2012年世界經(jīng)濟增速的預測維持在今年4月份作出的4.5%,但把美國經(jīng)濟2011年和2012年的增速預測分別下調(diào)0.3和0.2個百分點,降至2.5%和2.7%。

年初以來,大宗商品價格先揚后抑,但目前仍處于歷史高位,企業(yè)成本壓力難以得到明顯改善; 預計全年PPI價格指數(shù)仍會維持在高位,傳導的壓力仍會使未來通脹水平持續(xù)高位

中國經(jīng)濟:經(jīng)濟增速和價格漲勢趨緩

制造業(yè)PMI除3月份短暫回升以外,持續(xù)小幅回落,顯示出經(jīng)濟增速逐漸趨緩。 5月份從11個分項指數(shù)均有不同程度回落,其中,新訂單指數(shù)、積壓訂單指數(shù)、購進價格指數(shù)、原材料庫存指數(shù)回落較明顯,回落幅度超過1個百分點,尤其以購進價格指數(shù)回落幅度為最大,達到5.9個百分點 。

中國經(jīng)濟:經(jīng)濟增速趨緩

2011年是“十二五”的開局之年,轉變發(fā)展方式和調(diào)整經(jīng)濟結構已經(jīng)成為地方政策的主線,為此,許多省份都下調(diào)了2011年經(jīng)濟增速,尤其是東部地區(qū)。

如果為控制通貨膨脹,其代價必然將是經(jīng)濟增速的進一步下滑 。

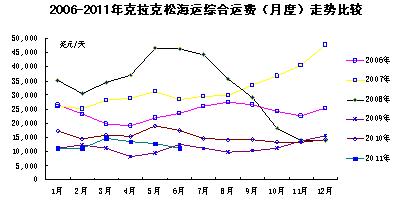

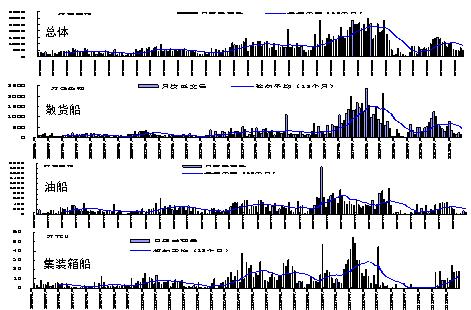

國際航運綜合費率處于低位徘徊

國際航運市場整體上表現(xiàn)低迷,運費水平明顯低于上一年水平,個別月份甚至跌破2009年同期水平。

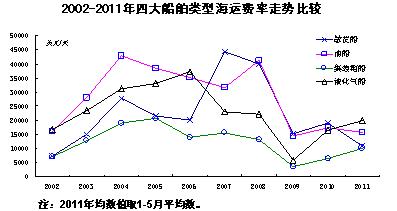

干散貨和油運市場削弱航運市場整體走弱

國際干散貨航運市場經(jīng)歷2010年小幅反彈之后,今年又再度大幅趨弱,運費收益跌至危機爆發(fā)以來最低位;

油運市場表現(xiàn)疲軟,運費收益水平較上一年顯著回落,基本接近2009年水平。

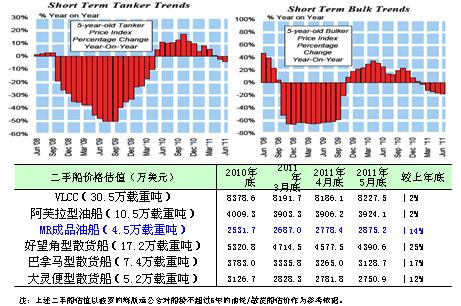

二手船價格再度大幅下滑

注:上述二手船估值以波羅的海航運公會對船齡不超過5年的油輪/散貨船估價作為參考依據(jù)。

二、造船市場形勢與趨勢

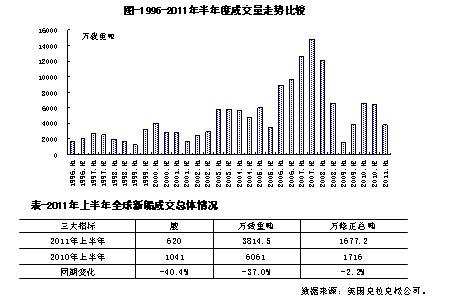

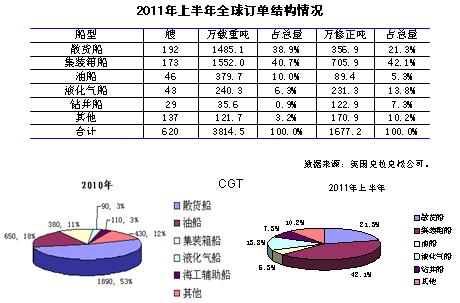

成交總量再度出現(xiàn)大幅萎縮

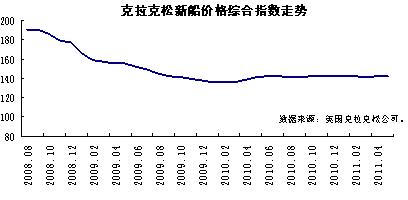

不同船舶價格走勢分化較為明顯

市場需求結構悄然向雙高船型轉變

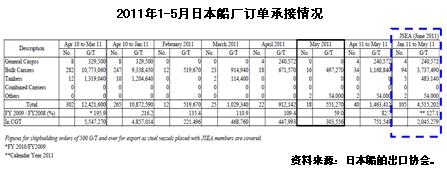

根據(jù)日本造船協(xié)會統(tǒng)計,2011年1-5月日本造船業(yè)承接出口船訂單105艘、205萬修正總噸(較克拉克松公司統(tǒng)計高出150萬修正總噸);

一直以來,克拉克松公司對日本接單統(tǒng)計嚴重偏低;

日本承接的訂單絕大多數(shù)來自國內(nèi)船東,這些訂單對我們來說實際意義并不大。

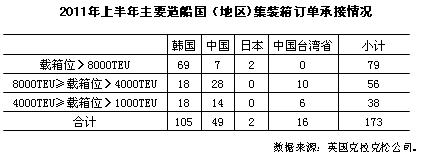

韓國幾乎完全壟斷超大型集裝箱船市場

8000TEU以上超大型集裝箱船79艘(含20艘18000TEU,10艘14000TEU,10艘13000TEU和7艘10000TEU集裝箱船),絕大多數(shù)均為韓國船企所囊括。

從根本上講,當前我國造船業(yè)完全不具備與韓國搶接超大型集裝箱船訂單的實力,從另外一個角度講,韓國造船業(yè)也不會讓輕易出讓自己的市場份額。

韓國基本上完全壟斷大型海工裝備市場

22艘鉆井船總金額超過120億美金,相當于220多艘Cape訂單總金額,另外,韓企還承接多艘FPSO、FPSO/LNG 、FSO訂單;

我們還沒有實現(xiàn)上述產(chǎn)品的承接。

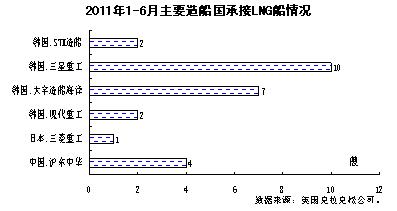

韓國仍舊主導液化天然氣船市場

上半年全球成交LNG船26艘,其中,韓國承接21艘,中國4艘和日本1艘。

當前市場環(huán)境下,無論是在技術方面,還是在價格方面,我國或甚至日本均無法與韓國造船企業(yè)相競爭,韓國在LNG船建造領域主導地位中短期內(nèi)是難以撼動的。

韓國主要造船企業(yè)年度計劃完成情況

1-6月韓國現(xiàn)代重工(含現(xiàn)代三湖)共獲得148億美元訂單,完成全年接單目標(198億美元)的75%;

1-6月三星重工累計9艘鉆井船,10艘LNG船,13艘集裝箱船、1艘FPSO,1艘FPSO/LNG,2艘Suezmax原油船,基本完成全年接單總金額115億美元;

1-6月大宇造船海洋累計接單總金額已達71.3億美元,完成年度目標110億美元的65%;

1-5月STX累計接單總金額達19億美元,完成年度目標38%,但是接下來可能有大批量集裝箱船訂單生效。

1-6月現(xiàn)代重工、三星重工和大宇造船海洋合計接單總金額超過330億美元,不知道是同期中國全行業(yè)接單價值總量的多少倍?

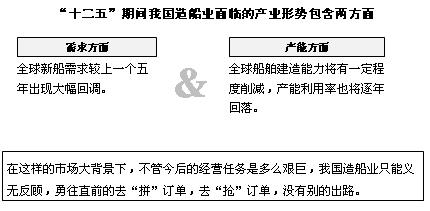

三、困局與出路

對2011年全年行情走勢的判斷

第一,國際船舶市場環(huán)境總體上繼續(xù)惡化。世界經(jīng)濟貿(mào)易復蘇乏力,中國經(jīng)濟增速放緩,航運市場供求關系進一步惡化;同時,中東和北非局勢動蕩為全球經(jīng)濟政治走勢增添更多變數(shù),對國際航運和新造船市場的總體影響也將是弊大于利。

第二,2011年新船成交量將再度大幅回落。按1-6月成交態(tài)勢測算,今年全年成交量大致在8000萬載重噸左右,較上一年下滑幅度極有可能超過40%。

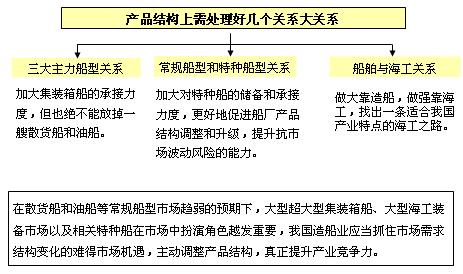

第三,細分船型市場輪動性進一步加強。繼續(xù)看淡散貨船市場;油船市場成交量可能有所起色;集裝箱船、液化氣船、大型海洋工程裝備產(chǎn)品以及個別特種船型在整個新造船市場中表現(xiàn)或作用將更加突出。

第四,2011年造船完工量可能出現(xiàn)下行拐點。鑒于航運市場不佳表現(xiàn),年初以來船東接船意愿低迷,這種局面甚至較2009年更加惡劣。為此,我們估計2011年繼續(xù)有大量訂單延期交付,全年完工交付量可能在1.4-1.5億載重噸,略低于上一年。

第五,2011年全球手持船舶訂單量繼續(xù)大幅下滑。按上述估計,假設2011年新船成交量8000萬載重噸,完工量1.5億載重噸,在不考慮訂單撤銷的情況下,世界手持船舶訂單量至少將減少7000萬載重噸,年底將降至4億載重噸以下,全年降幅可能超過15%。

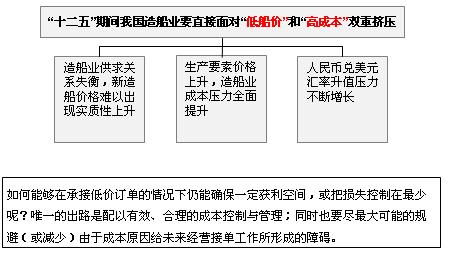

第六,新船價格繼續(xù)筑底,船廠間“價格戰(zhàn)”更加激烈,將會出現(xiàn)“刺刀見紅”局面。這種環(huán)境背景下,新船價格壓根不存在企穩(wěn)或上揚的條件,價格是否繼續(xù)回調(diào)或還有多少下滑空間取決于主流船廠的平均建造成本。

船舶市場和船舶工業(yè)的特殊性

1、造船是長周期,先訂貨后生產(chǎn)的特殊產(chǎn)業(yè)

1) 導致市場反應滯后:航運一般滯后經(jīng)濟3~6個月,而造船生產(chǎn)滯后航運市場1.5~2.5年。從而,造船生產(chǎn)業(yè)績指標滯后經(jīng)濟2~3年。

2) 導致市場波動大:船舶運力增減與海運量升降不同步(滯后2年左右),從而,使航運市場上供求不平衡加劇。(同樣船廠建設周期長,產(chǎn)能變化不能與需求匹配)。

3) 發(fā)生訂單安全性問題:撤單、修改訂單(降價、改交船期、改付款期、改船型),甚至棄船。

船舶工業(yè)是外向出口型產(chǎn)業(yè)

1) 船舶基本不受貿(mào)易壁壘影響,船舶可在全球范圍內(nèi)無障礙流動,從而,全球形成統(tǒng)一市場(航運市場、造船市場)。

2) 主要造船國一般以出口為主(中國、韓國和早先的日本)。

當前航運市場上最大問題是:船舶運力繼續(xù)快速增長和長期過剩,從而,根本辦法是設法削減運力,使運力增速放慢;但很難指望今后幾年主要通過運量高速增長來解決運力過剩問題。

當前全球造船市場上最大的問題是:前幾年船市過渡繁榮導致全球造船產(chǎn)能快速持續(xù)膨脹;從而,根本辦法是盡快將造船產(chǎn)能降下來。

盡管如此,沒有那個船東或船廠會主動退出市場,只有靠市場這只“無形之手”來調(diào)整,適應不了就會淘汰出局。

產(chǎn)業(yè)發(fā)展某些時候的確離不開特殊政策的扶持,但更重要的是自身內(nèi)涵的提升,不斷調(diào)整自我去主動適應市場的變化。

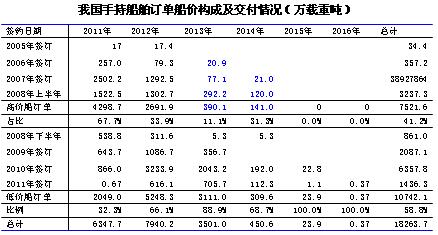

船廠手持訂單資產(chǎn)縮水并將迎來低價船交付高峰

手持訂單中,低價船(危機爆發(fā)后承接訂單)所占比例接近60%,2012年交付訂單中低價船訂單所占比例預計將達66%,而2013年這一比例接近90%。

2011年可能將是船廠生產(chǎn)經(jīng)營的轉折點,2012年經(jīng)濟運行可能顯著轉弱,實際上即使是危機爆發(fā)之前簽訂的高價船訂單,經(jīng)歷過去兩年多的合同重談,多數(shù)價格已今非昔比。

盈利水平將逐步回歸至保本或虧損

從采購成本看,原材料、燃料、動力價格指數(shù)上漲趨勢明顯,絕大部分船用設備的市場價格已處于低位,下降空間有限,甚至有上調(diào)價格的要求。

從人工成本看,未來幾年的用工成本將繼續(xù)快速增長,并且造船企業(yè)大多處于經(jīng)濟發(fā)達的沿海地區(qū),用工成本相對更高。

從固定成本開支來看,由于過去幾年我國造船業(yè)開展了大規(guī)模的投資建設,資產(chǎn)規(guī)模不斷擴大,折舊等各種固定成本開支也相應大幅增加。

我國利率進入加息通道,對于主要依靠銀行貸款來進行固定資產(chǎn)投資和船舶建造的造船企業(yè)來說,面臨的財務費用壓力越來越大

一些新規(guī)范新規(guī)則陸續(xù)實施,也將明顯增加造船業(yè)的設計和建造成本。

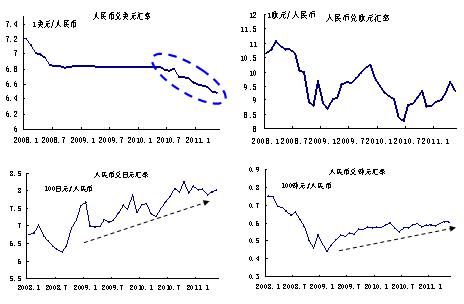

人民幣升值對我國造船業(yè)沖擊更加深化

人民幣匯率升值進一步削弱價格競爭力

中小型造船企業(yè)面臨市場形勢可能更為嚴峻

整個造船市場某種程度上遵循“二八定律”,換句話說,少數(shù)幾家造船廠(集團)控制整個新造船市場。

未來無論是國際市場,還是國內(nèi)市場,競爭無疑會變得異常激烈,而且某種程度上市場競爭將變成少數(shù)幾家船廠(集團)爭奪市場份額的競爭,中小型造船企業(yè)日子可能更為艱難。

我國造船業(yè)集中度低,中小型船廠占多數(shù),未來這方面問題將尤為突出。

積極拼搶訂單經(jīng)營策略絕不動搖

調(diào)整產(chǎn)品結構主動迎合市場需求變化

全力推進成本工程決心絕不能動搖

實現(xiàn)產(chǎn)品差異競爭在夾縫中求生存

一、抵抗產(chǎn)品同質化、獲取相對較好價格的核心策略是差異化,即實現(xiàn)產(chǎn)品在性能、質量等方面明顯優(yōu)于競爭對手。

二、實現(xiàn)產(chǎn)品差異化具有如下優(yōu)點:

1) 陷競爭對手于被動局面

2) 區(qū)別于其它企業(yè)

3)提高議價能力,有效規(guī)避匯率風險

a) 船廠要有長遠發(fā)展眼光,不要再一味去追求“短、平、快”的產(chǎn)品。

b) 要集研發(fā)、設計、經(jīng)營、生產(chǎn)和售后服務為一體,千方百計實現(xiàn)產(chǎn)品差異化競爭。

c) 要進一步加大研發(fā)投入,千萬不要在市場不好的時候不舍得花這部分錢,不然后果是十分嚴重的。

造船是長周期,先訂貨后生產(chǎn)的特殊產(chǎn)業(yè)

1) 導致市場反應滯后:航運一般滯后經(jīng)濟3~6個月,而造船生產(chǎn)滯后航運市場1.5~2.5年。從而,造船生產(chǎn)業(yè)績指標滯后經(jīng)濟2~3年。

2) 導致市場波動大:船舶運力增減與海運量升降不同步(滯后2年左右),從而,使航運市場上供求不平衡加劇。(同樣船廠建設周期長,產(chǎn)能變化不能與需求匹配)。

3) 發(fā)生訂單安全性問題:撤單、修改訂單(降價、改交船期、改付款期、改船型),甚至棄船。

船舶工業(yè)是外向出口型產(chǎn)業(yè)

1) 船舶基本不受貿(mào)易壁壘影響,船舶可在全球范圍內(nèi)無障礙流動,從而,全球形成統(tǒng)一市場(航運市場、造船市場)。

2) 主要造船國一般以出口為主(中國、韓國和早先的日本)。

返回

返回 打印

打印